Menjen biztosra!

A kockázati életbiztosítás – amely akkor fizet, ha a tragikus esemény bekövetkezik – az egyik legegyszerűbb és legolcsóbb biztosítási forma. Befektetéssel kombinált, úgynevezett unit-linked változata pedig nem csak a váratlan események ellen véd, de megtakarítási részének köszönhetően a távlati célok megvalósítására is alkalmas. A QUANTIS életbiztosítási specialistái nem csak a kockázatok felmérésében, hanem egy testre szabott konstrukció kialakításában is segítenek.

Miért?

Életünk során sokféle pénzügyi terhet pakolunk a vállunkra: sokan vesznek fel lakáshitelt, vásárolnak részletre autót, drága műszaki cikkeket. A vágyott célok valóra váltása közben azonban keveseknek jut eszébe, hogy minden anyagi kötelezettséget tulajdonképpen örököseink és gyermekeink nevében is vállalunk. Az életbiztosítás célja nem az, hogy minket megvédjen egy tragédia következményeitől, hanem az, hogy családunk és örököseink a halálunk után ne nélkülözzenek.

Nekem is kell?

Magyarországon az életbiztosítás ma még a családi biztonság megerősítésénekalig-alig elterjedt formája. A legtöbben nem is szívesen beszélnek róla, sőt, inkább nem is gondolnak rá, amíg valamilyen váratlan, tragikus eseményt fájdalmasabbá nem tesz a védelem teljes hiánya. Egyik biztosító sem vállalhat érzelmi közösséget az ügyfeleivel, de abban gyorsan és hatékonyan segíthet, hogy egy tragédia után a károsult ne a jelzáloggal terhelt ház megmentésével, vagy a számlák kifizetésével, hanem csak az igazán fontos dolgokkal foglalkozzon.

Ön minden eshetőségre felkészült?

Válaszolja meg az alábbi kérdéseket, és ellenőrizze, hogy van-e olyan tényező az életében, amelyik fokozottan indokolná a kockázatok megosztását egy biztosítóval. Ha már rendelkezik életbiztosítással, akkor most ellenőrizze, hogy időszerű-e felülvizsgáltatnia a konstrukciót egy szakértővel!

• Van jelzáloghitele, vagy más típusú tartozása, amit valamely családtagja örökölne, ha bármilyen okból nem tudná fizetni a törlesztő részleteket? • Háztartásának bevételei aszimmetrikusak, és Ön vagy párja az abszolút családfenntartó (pl. egyikőjük gyesen van vagy háztartásbeli)? • Kisgyermekei vannak, gyermeket várnak vagy terveznek? • Gyermekei felsőoktatási tanulmányokra készülnek? • Rendszeresen támogatja szüleit vagy idős hozzátartozóit? • Van beteg vagy állandó gondoskodásra szoruló családtagja? • Rendszeres bevételeinek több mint harmadát teszik ki a kötelezően fizetendő kiadások (pl. törlesztő részletek, rezsi)? • Van számottevő, azonnal mozgósítható pénzügyi tartaléka? • Ön cégvezető vagy vállalkozásban üzletrésszel rendelkezik? • Van olyan megtakarítása vagy befektetése, amely baleset vagy betegség esetén tartósan pótolná a kieső jövedelmét?

• Valóban elég lesz? Számolt a biztosítás megkötése óta felvett hitelekkel, a megnövekedett összegű törlesztő részletekkel és a magasabb rezsiköltségekkel? • Megházasodott a biztosítás megkötése óta, esetleg gyermekei is születtek? A megváltozott élethelyzet miatt másféle biztosítási védelemre lehet szüksége. • Számolt a láthatatlan kiadásokkal? Gyermekei főiskolára készülnek, Ön pedig a nyugdíj felé közeledik? • Bekalkulálta, hogy a kieső jövedelmét legalább 3-5 évig kell pótolnia a biztosítási összegnek? • Gondolt azokra a juttatásokra, amelyeket most a munkahelye biztosít? A bónusz, a céges autó, a cafeteria juttatások és az utalványok pótlása további költségeket jelent. • Kötött kiegészítő biztosítást? A munkahely elvesztése, egy hosszabb felépülési időszakot követelő baleset vagy betegség szintén alapjaiban rengeti meg a családi költségvetést • Tudja pontosan, hogy milyen esetekben segít a biztosítója?

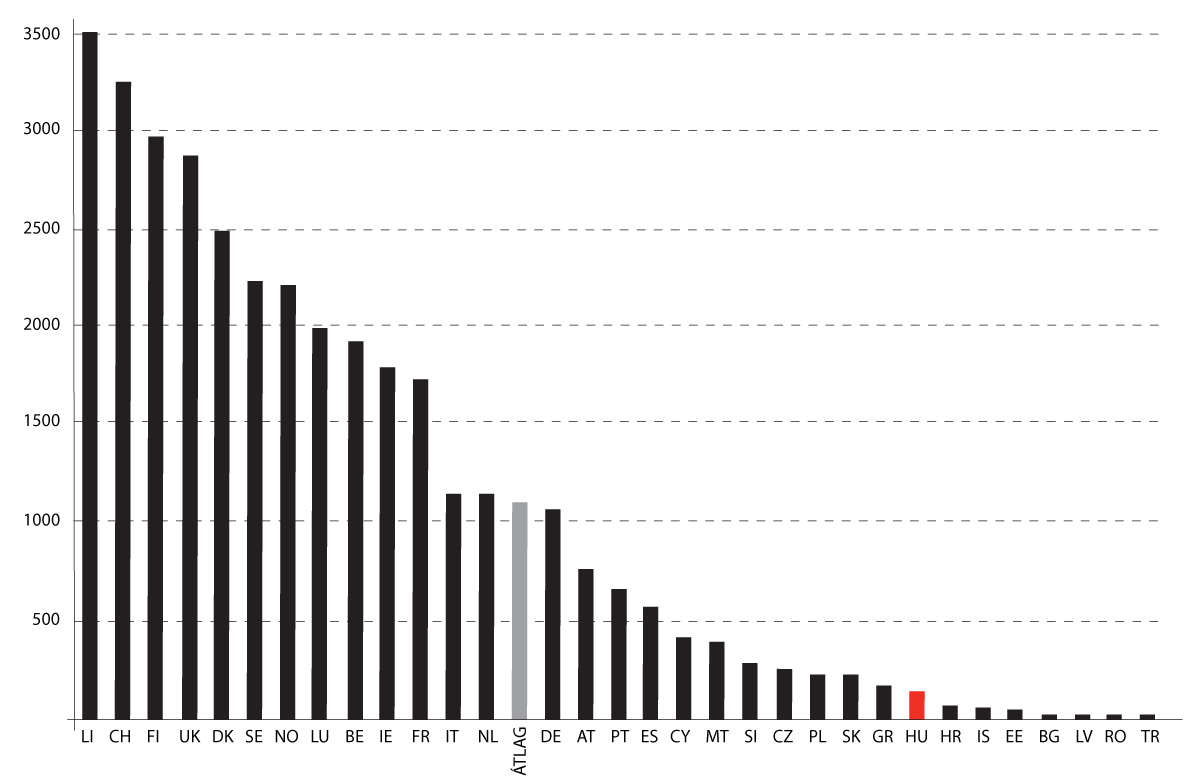

Egy főre vetített életbiztosítási-díjbevétel 2013-ban (euró)

Mekkorát kössek?

Az életbiztosításokkal kapcsolatban az egyik leggyakrabban elhangzó kérdés az, hogy „milyen összegre kell biztosítást kötnöm”. Erre nem létezik egyetlen jó válasz, hiszen a tényleges pénzügyi kötelezettségeinken túl tekintetbe kell vennünk olyan jövőbeli tényezőket is, mint a gyermekeink taníttatása, a kevesebbet kereső házastársunk nyugdíjának kiegészítése, vagy idős szüleink támogatása. Ez pedig minden háztartásban másféle biztosítási védelmet igényel. Ráadásul, számolni kell a családi otthon fenntartásának költségeivel is, amely – különösen nagyobb ingatlan vagy ingatlanok esetén – egyetlen keresővel szinte lehetetlen. Sőt a megszokott életszínvonal és az ahhoz kapcsolódó költségek (telefonszámla, autó, utazások) is negymértékben befolyásolják ezt az összeget. Életbiztosítási specialisták szerint egy megfelelően megtervezett életbiztosítás nem csak az azonnal felmerülő költségek, hitelek és egyéb tartozások kifizetését fedezi, de 3-5 évig teljes egészében pótolja a háztartás bevételeiből kieső keresetet. Ez például azt is jelenti, hogy az egyik szülő halála esetén sem kell az egyetemre, főiskolára járó gyermeknek megszakítania a tanulmányait, illetve a családnak sem kell a megszokott környezetét anyagi kényszerből elhagynia. Különösen fontos ez akkor, ha a házastársnak és a gyermekeknek nincsen könnyen hozzáférhető, jelentős összegű megtakarítása – Magyarországon pedig általában ez a helyzet – , de akkor is, ha az örökölt vagyont, a lakást, a régiségeket csak kapkodva, alacsony áron kellene elkótyavetyélni, hogy a felmerülő költségeket fedezzék. A jól kialakított életbiztosítási konstrukció tehát nem csak egy családi tragédia átvészelésében segít, de anyagi szempontból évekre biztosítja a család jövőjét is.

Változatos lehetőségek

Egy életbiztosításhoz több kiegészítő biztosítás is kapcsolódhat. Ilyen lehet például a baleset-biztosítás (amely baleset bekövetkeztekor térít), vagy az egészségbiztosítás (amely különböző betegségek esetén nyújt szolgáltatásokat). Munkanélküliség és átmeneti keresőképtelenségre is köthetünk biztosítást. Ekkor a biztosító arra vállal kötelezettséget, hogy az átmeneti periódusban ő fizeti a hitel törlesztő részleteit a banknak, illetve nekünk a biztosítottnak fizet egy havi összeget, amennyiből rendezhetjük a hitellel kapcsolatos kötelezettségeinket.